Zagrożenia dla Polski w strefie euro

Wprowadzenie euro jest niebezpieczne z ekonomicznego i politycznego punktu widzenia. Polska gospodarka jest jeszcze niedojrzała, różnice technologiczne, rozwój systemu finansowego, poziom konkurencyjności wymagają przyspieszonej modernizacji. Nasza gospodarka wychodzi dopiero z rozwoju zależnego, potrzebny jest czas.

W przestrzeni publicznej rzadko mamy do czynienia z gruntowną analizą korzyści i zagrożeń wynikających z przystąpienia Polski do unii gospodarczej i walutowej (UGW).

Powstają prace o charakterze raczej przyczynkarskim – nie analizują wszystkich aspektów członkostwa Polski w strefie euro. Na domiar złego dyskusje wokół problemu mają silne zabarwienie polityczne; to nie sprzyja rzeczowej ocenie zysków i kosztów związanych z wprowadzeniem w Polsce euro. Poniższe opracowanie nie pretenduje do roli kompleksowego badania – jest subiektywną oceną zagrożeń wynikających z członkostwa w UGW (unia gospodarcza i walutowa).

Wniosek główny można sformułować następująco – Polska nie powinna przystępować do strefy euro ze względu na zagrożenia, jakie wynikają z obecnych mechanizmów i systemu zarządzania w UGW. Przyjęcie euro można rozważyć po gruntownej reformie Eurosystemu. Dwa najważniejsze powody, które uzasadniają taką konkluzję to:

- Władze Eurosystemu stworzyły mechanizm pułapki zadłużeniowej wobec państw deficytowych. Prowadzi to do niekontrolowanego zadłużenia i utraty suwerenności finansowej. Dług staje się niepodtrzymywalny. Brak możliwości zarządzania na poziomie państw uruchamia procesy sprzyjające tworzeniu quasi-federacji.

- W unii walutowej występują zjawiska petryfikujące podział na kraje centrum i peryferii; pogłębia to dysproporcje rozwojowe między członkami UGW. Co więcej, kraje peryferyjne spychane są na ścieżkę rozwoju zależnego. Wyjaśnieniem tych procesów jest deformujące działanie przeszacowanego, realnego kursu walutowego.

Od kilku lat Polska i inne kraje europejskiego systemu walutowego (ESW) rozwijają się niezwykle dynamicznie i z po wodzeniem „gonią” czołówkę państw UE. Wielkość długu publicznego należy do najniższych we Wspólnocie. Istnieją obawy, że przystąpienie obecnie do strefy euro może zahamować rozwój ekonomiczny i społeczny kraju.

Wspólnota długu

Sytuacja finansów publicznych w większości państw południowej flanki strefy euro jest dramatycznie zła. Dziś część krajów unii walutowej jest zadłużona bardziej niż w najgorszych latach II wojny światowej. W okresie globalnego kryzysu finansowego Grecja była uważana za bankruta z długiem publicznym na poziomie 126 proc. PKB (2009 r.). W III kwartale 2022 r. po wdrożeniu drakońskich programów naprawczych Grecja jest już zadłużona w wysokości 178 proc. PKB, Włochy – 147 proc., Portugalia – 120 proc., Hiszpania – 115 proc., Francja – 113 proc. Dla porównania Polska – 50,3 proc. PKB.

W 2022 r., w sześciu państwach (Niemcy, Włochy, Francja, Belgia, Hiszpania, Austria) roczne koszty obsługi długu przekroczyły 16 proc. PKB. Próg ten jest traktowany przez Komisję Europejską jako punkt krytyczny. Oznacza to, że największym gospodarkom UE może grozić kryzys płynnościowy. I nie jest to opinia ekonomistów nieprzychylnych integracji monetarnej – jest to prognoza Komisji przedstawiona w „Debt Sustainability Monitor 2022” (kwiecień 2023, s. 34).

Jak mogło dojść do tak niebezpiecznego wzrostu zadłużenia publicznego? Według mnie jest to splot trzech grup przyczyn, które uruchomiły pułapkę zadłużeniową.

Pierwsza wynika z faktu, że w strefie euro nie działają mechanizmy wyrównawcze wymuszające na krajach osiąganie równowagi zewnętrznej. Jedyną potencjalną metodą równoważenia rachunku obrotów bieżących na szczeblu rządów jest tzw. wewnętrzna dewaluacja. Oznacza to redukcję wydatków, ograniczenie inwestycji, obniżkę płac, zatrudnienia i innych. Celem jest poprawa konkurencyjności zewnętrznej gospodarek. Dla wielu rządów świadome wprowadzanie gospodarki w recesję jest działaniem opacznym i z ekonomicznego, i ze społecznego punktu widzenia. W tej sytuacji krajom pozostają sprawdzone metody osiągania równowagi, tzn. zaciąganie kredytów oraz import kapitału. Na szczeblu Eurosystemu nie stworzono mechanizmów lub reguł postępowania, które substytuowałoby procesy wyrównawcze. W projektach reformy strefy euro pojawiały się propozycje wykorzystania risk sharing do amortyzowania negatywnych konsekwencji szoków asymetrycznych. Jak pokazują badania, efekty tych działań są bardzo skromne (raport EBC 2021).

Drugą grupą przyczyn narastania długu były nadzwyczaj korzystne warunki rynkowe dla zewnętrznego finansowania nierównowag krajowych w ostatnich 10–12 latach (do 2021/2022). Według BIS stopy procentowe były najniższe od XIV w. (raport BIS 2021) i wynosiły od 0,0 proc. do 1,5 proc. W długich okresach oprocentowanie było negatywne. Inflacja w tym czasie wahała się w przedziale 0–2 proc. w większości państw strefy euro. Europejski Bank Centralny od czasu Globalnego Kryzysu Finansowego prowadzi politykę luzowania ilościowego. Ważnym mechanizmem tego procesu były programy skupu obligacji. Efektem zaś zwiększenie płynności rynku, tworzenie stałego popytu na papiery skarbowe i w konsekwencji utrzymywanie niskich rentowności obligacji. Przedstawiona sytuacja stworzyła nieograniczoną pokusę permanentnego zadłużania państw.

Jedynym ograniczeniem, raczej teoretycznym, były reguły Paktu Stabilizacji i Wzrostu (zawieszone w latach 2020–2022 i w 2023 r. ponownie zawieszone). I tu z pomocą przyszła nauka. To jest trzecia grupa przyczyn powstania pułapki zadłużeniowej. Na przełomie drugiej dekady XXI w. powszechna stała się opinia, że narastanie długu w warunkach niskich kosztów finansowania może być korzystne dla wzrostu gospodarczego i równocześnie neutralne dla stabilizacji fiskalnej kraju.

Przedstawione poglądy rozpropagowała bardzo opiniotwórcza praca Oliviera J. Blancharda z 2019 r. „Public Debt and Low Interest Rates”. To był argument, dla wielu ekonomistów i polityków, za utrzymaniem dotychczasowej metody finansowania deficytów. Autor uważał, że niskie stopy procentowe i łatwość rolowania długu powoduje, że wzrost zadłużenia publicznego nie tworzy kosztów fiskalnych. Finansowanie długu nie wymaga podnoszenia podatków. W konsekwencji reguły fiskalne, jak pisał niemiecki ekonomista Daniel Gros, stały się już tylko problemem akademickim. Trzeba w tym miejscu powiedzieć, że dosyć powszechna akceptacja wniosków Blancharda spotykała jednak opinie krytyczne. Przykładem są prace cytowanego D. Grosa i innych („EconPol POLICY BRIEF” nr 38).

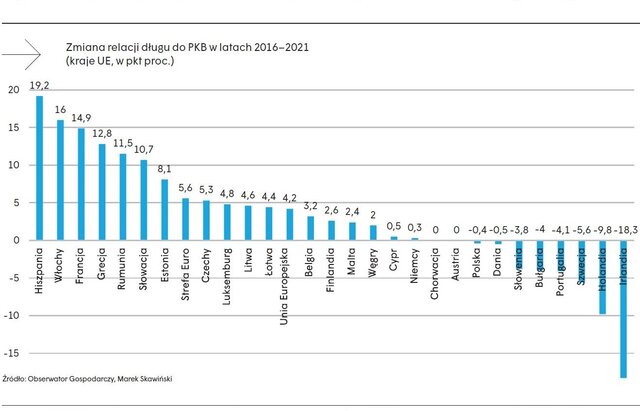

Warto też zwrócić uwagę na dynamikę narastania deficytów finansów publicznych w ostatnich latach. W sześciu krajach dług wzrósł o ok. 10 p.p. Rekordzistką jest Hiszpania z wynikiem ok. 20 punktów. W Polsce i w ośmiu innych krajach poziom długu do PKB obniżył się. Dane te pokazują, że narastanie deficytów nie jest konsekwencją działania szoków asymetrycznych czy wahań koniunkturalnych. Zjawisko ma charakter systemowy, a jego źródła tkwią w wadliwie działających mechanizmach unii walutowej.

Koszty obsługi zadłużenia

Komisja Europejska od kilku lat bada zdolność państw UE do obsługi zadłużenia. Efektem tych prac są roczne raporty. Ciekawe jest to, że badania te co roku zmieniają nazwę i częściowo metodologię. W artykule wykorzystano dwa ostatnie raporty: 1. Fiscal Sustainability Report 2021 (opublikowany w 2022 r.) i 2. „Debt Sustainability Monitor 2022” (opublikowany w 2023 r.).

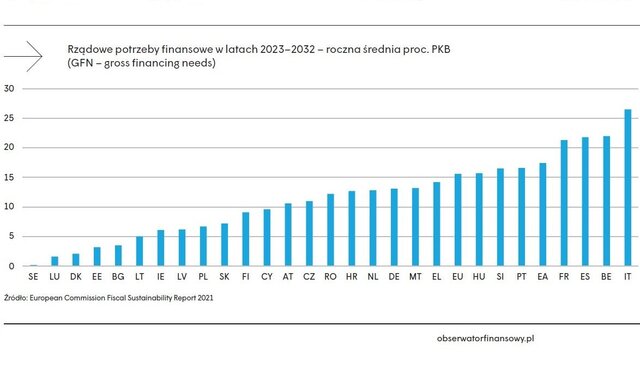

W najbardziej zadłużonych krajach UE (Francja, Włochy, Hiszpania, Grecja) roczne GFN będą wynosiły ponad 20 proc. PKB. W 5 krajach koszty obsługi zadłużenia szacowane są w wysokości ok. 5 proc. PKB. W Polsce koszty finansowania długu, według cytowanego raportu, będą wynosiły ok. 6 proc. PKB rocznie. I tu ciekawostka, w raporcie opublikowanym w 2023 r. nastąpił gwałtowny wzrost GFN do ponad 10 proc. Jest to zupełnie niezrozumiałe, uzasadniono to bardzo ogólną oceną o prawdopodobnym pogorszeniu się warunków makroekonomicznych w 2022 r. Jest to ewidentna pomyłka. I taką prognozę Komisji przygotowano opierając się na danych z października 2022 r. (ibidem, str. 58). Przyjęto, że dług publiczny Polski wzrośnie do poziomu 52,9 proc. PKB; w rzeczywistości zmalał (IV kwartał 2022 r.) do 49,1 proc. (w 2021 r. – 49,5 proc.). Według ekspertów Komisji potencjalny PKB Polski miał w 2022 r. osiągnąć 2 proc. – rzeczywisty PKB w 2022 r. wzrósł o 5,1 proc. Dysponując zatem danymi z 10 miesięcy takich błędów się nie popełnia.

W omawianych raportach przedstawiono test wrażliwości nowego i rolowanego długu na zmiany stóp procentowych. Raport z 2022 r. pokazał następujące wyniki: wzrost o 1 p.p. skutkuje powiększeniem długu średnio o 5,8 p.p. w krajach UE i o 6,4 p.p. w UGW w 2031 r. W sześciu najbardziej zadłużonych krajach (Belgia, Grecja, Hiszpania, Francja, Włochy, Portugalia) wzrost ten wyniesie 7,8 p.p. powyżej scenariusza bazowego.

Należy w tym miejscu przypomnieć, że omawiane raporty przyjęły bardzo optymistyczne założenie – jest to prognoza podwyżki stopy referencyjnej EBC o 1 p.p. Dziś już wiadomo, że założenia te są nieaktualne. Główna stopa EBC wzrosła od lipca 2022 r. z poziomu 0,0 proc. do 4,25 proc. (sierpień 2023 r.). Konsekwencje tego będą bolesne dla najbardziej zadłużonych państw UGW. W tej sytuacji konieczne są działania wspierające ze strony Eurosystemu.

To już się dzieje od blisko 10 lat. Są to różnego rodzaju programy skupu obligacji na rynku wtórnym. Większość z nich zakończyła się w lipcu 2022 r., wkrótce jednak uruchomiono nowe w reakcji na wzrost stóp procentowych (The Transmission Protection Instrument – TPI).

Działanie i efekty stabilizujące programów są dobrze opisane w literaturze przedmiotu. Mniej jest natomiast analiz badających negatywne, długoterminowe konsekwencje interwencji EBC.

Pozytywy to:

- Harmonizacja poziomów rentowności obligacji skarbowych w krajach UGW;

- Stworzenie stabilnego popytu na dokumenty dłużne, co gwarantuje niskie ceny długu. To są niewątpliwe sukcesy programów.

Główną negatywną konsekwencją interwencji EBC jest zablokowanie działania (via stopa proc.) mechanizmów osiągania równowagi między popytem na kapitał (cena kapitału pożyczkowego) a podażą funduszy (oszczędności). Jest to efekt zaniżania ceny długu w części państw Eurosystemu. Brak związku między premią za ryzyko a wielkością długu wyeliminował rynkowe ograniczanie narastania zobowiązań. Zdeformowane zostały mechanizmy i funkcje alokacyjne rynków finansowych strefy euro. To prawda, że również w innych krajach (USA, Wielka Brytania) działały programy skupu aktywów, nigdy jednak tak długo i na taką skalę. Na przykład w 2021 r. programy EBC pokrywały znaczącą część GFNs państw: Portugalia – 74 proc., Słowacja – 72 proc., Grecja – 47 proc., Niemcy – 40 proc. Powstał w ten sposób subrynek długów rządowych, gdzie jedynym inwestorem są banki centralne.

Czy przedstawiona powyżej sytuacja państw południowej flanki strefy euro może stać się udziałem Polski? Czy nasza gospodarka może wpaść w pułapkę zadłużeniową? Obawiam się, że tak. Konkurencyjność międzynarodowa i równowaga zewnętrzna Polski są bardzo kruche. Pozycja eksportu opiera się na konkurencji cenowej, nie technologicznej. Elastyczna, niezależna polityka pieniężna i kursowa są warunkiem sine qua non kontrolowania deficytów. Twarde warunki rynkowe hamują pokusę życia ponad stan.

Dysproporcje rozwojowe w UE

Celem tworzenia ugrupowań integracyjnych jest wyrównanie poziomu rozwoju krajów członkowskich. Konwergencja ekonomiczna i społeczna zapisana jest w traktatach europejskich. Brak postępów w tym zakresie oznacza dysfunkcjonalny charakter mechanizmów integracyjnych. W 2022 r. przeprowadziłem badania na temat różnic w poziomie rozwoju różnych grup państw UE. Wyniki zostały opublikowane między innymi w „Obserwatorze Finansowym” z 4 lutego 2023 r.

Kraje Wspólnoty podzieliłem na trzy grupy (pełna klasyfikacja państw w artykule w „Obserwatorze Finansowym”): centrum tworzą kraje o najwyższym poziomie rozwoju. Semiperyferie to państwa przede wszystkim południowej flanki strefy euro i Europy Środkowo-Wschodniej oraz Południowej, najsłabiej rozwinięte kraje UE to peryferia.

Badanie to różni się taksonomią od większości znanych mi prac. Bodaj po raz pierwszy kraje objęte są identyczną metodologią badań jak pozostałe gospodarki UE. W analizie wykorzystałem dwie grupy wskaźników. Pierwsze to indeksy określające zaawansowanie ekonomiczne państw. Są to np. PKB per capita, wskaźniki wydajności pracy, wartość dodana eksportu i inne. Drugą grupę tworzą miary porównujące poziom konwergencji w dwóch obszarach – synchronizacja faz cyklu koniunkturalnego oraz podobieństwo struktury sektorowej gospodarki. Badanie obejmuje ostatnie 20 lat.

Generalnie wnioski wynikające z analiz można przedstawić następująco:

- Powiększa się dystans rozwojowy między krajami centrum a semiperyferiami; oznacza to postępującą polaryzację gospodarek strefy euro;

- Kraje peryferyjne (w większości poza UGW) osiągnęły w wielu wskaźnikach poziom zbliżony do krajów semiperyferyjnych.

Wnioski takie mogą irytować naiwnych euroentuzjastów. Są to jednak fakty potwierdzone licznymi badaniami.

Opublikowany w 2020 r. artykuł Claudiusa Gräbnera i Jakoba Hafele omawia dorobek literatury światowej na temat relacji centrum-peryferia w UE („The Emergence of Core-Periphery Structures in the European Union: a Complexity Perspective”, ZOE Discussion Papers No 6, 2020). Badania potwierdzają podział na dwie grupy państw o różnym poziomie zaawansowania technologicznego gospodarek. Poza tym duża część prac wskazuje na pogłębianie się dysproporcji w strefie euro. Różni autorzy wskazują odmienne przyczyny procesów polaryzacyjnych. Są to między innymi:

- nierównomierne rozmieszczenia potencjału technologicznego,

- odmienna struktura tworzenia PKB,

- nieekwiwalentna wymiana handlowa, rozumiana szerzej jako wymiana technologiczna,

- neoliberalne modele wymiany międzynarodowej,

- odmienne modele wzrostu gospodarczego,

- finansjalizacja gospodarek ze szczególnym uwzględnieniem Globalnego Kryzysu Finansowego,

- przyczyny o charakterze społecznym i instytucjonalnym.

Wymienione przyczyny nie mają zatem, według mnie, charakteru decydującego. Głównym powodem polaryzacji gospodarek w UE jest wadliwe działanie strefy euro. Długookresowe odchylanie kursu realnego od nominalnego w części państw strefy euro petryfikuje tradycyjną strukturę sektorową tworzenia PKB, co hamuje wzrost wydajności pracy i obniża konkurencyjność zewnętrzną gospodarek.

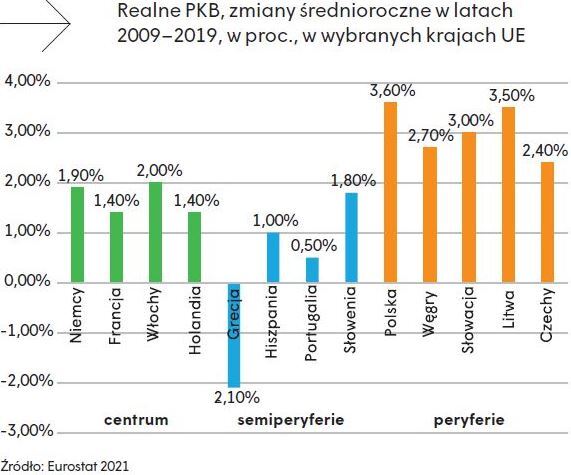

Warto zwrócić uwagę na wyniki badań dotyczących procesów polaryzacyjnych w UE. Podstawowy makrowskaźnik to tempo wzrostu PKB do czasu kryzysu covidowego.

Zdecydowanie wolniejszy wzrost PKB w krajach Południa Europy wpłynął na pozostałe wskaźniki. I tak PKB per capita w latach 2009–2020 obniżył się w krajach semiperyferyjnych oraz we Włoszech, Francji i na Słowacji (OECD 2022). Wzrósł w pozostałych krajach.

Wydajność siły roboczej liczona PKB na godzinę pracy jako procent średniej UGW w latach 2012–2019 obniżyła się w krajach semiperyferyjnych.

Przykładowo w Grecji w 2012 r. – 61,5 proc., w 2019 r. – 57 proc.; Hiszpania odpowiednio – 89 proc. i 88 proc. W krajach centrum wskaźnik wykazywał stabilizację (w części wzrósł, w innych, np. Włochy – się obniżył). W krajach peryferyjnych dynamika wzrostu była wysoka i dla przykładu w Polsce indeks wzrósł o 10 p.p., Litwa – 8 p.p., Czechy – 5,5 p.p.

Należy przy tym pamiętać, że powyżej przedstawione są kierunki i dynamika zmian. W dalszym ciągu jednak dystans dzielący peryferie i centrum jest znaczący.

Wnioski na temat wydajności pracy skorelowane są z danymi o przekształceniach strukturalnych w gospodarkach państw UE. Mierzone to jest procentowym udziałem różnych sektorów w całkowitej wartości dodanej (gross value added at current basic prices). W badanych grupach państw można zaobserwować następujące tendencje (Eurostat 2021):

- W krajach centrum sektory tradycyjne (rolnictwo, przemysł, budownictwo i inne) w latach 2009–2019 wykazywały stabilne udziały. Podobnie w krajach semi- i peryferyjnych. Przesunięcia dotyczyły jedynie zmiany udziałów poszczególnych sektorów. Tak np. w krajach Południa Europy wzrósł udział rolnictwa, zmniejszył się natomiast budownictwa.

- Z punktu widzenia badania ważne są zmiany udziału sektorów nowoczesnych (wysokowydajnych) ze szczególnym uwzględnieniem działu nauki i zaawansowanych technologii. I tak w krajach centrum obserwujemy stabilizację udziału tych branż w tworzeniu PKB. W krajach semiperyferyjnych partycypacja tych sektorów zmniejszyła się, w peryferyjnych wzrosła i osiągnęła poziom państw Południa Europy.

Sektor nauki i wysokich technologii szczególnie ważny dla modernizacji gospodarek wykazywał w krajach rdzenia lekki wzrost. Niemcy w latach 2009 i 2019 odnotowały odpowiednio 10,7 proc. i 11,5 proc., Holandia – 14,3 proc. i 15,5 proc., podobnie było w innych państwach. Kraje semiperyferyjne wykazały w badanym okresie spadek udziału sektora; tak na przykład Hiszpania – 11,6 proc. (2009 r.) i 7,6 proc. (2019 r.), Grecja odpowiednio – 6,3 proc. i 5,5 proc. W krajach ESWiP obserwowaliśmy stabilny wzrost wskaźnika i tak Polska – 7,2 proc. i 8,5 proc., Węgry – 8,9 proc. i 10,4 proc., Słowacja – 8,3 proc. i 10,8 proc. Przedstawione tendencje są ważne, nie można jednak zapomnieć, że kraje semi- i peryferyjne odnotowują wskaźniki poniżej średniej UE, która wynosi 11,5 proc.

Wielu ekonomistów wyraża opinię, że wielkość i dynamika eksportu do PKB świadczą o pozycji konkurencyjnej kraju na rynkach międzynarodowych. Wskaźnik ten w krajach peryferyjnych osiąga bardzo dobry poziom. I tak, np. Czechy, Litwa, Węgry z udziałem 71–80 proc. dorównują Belgii i Holandii. Polska z wynikiem 55,6 proc. jest na poziomie Niemiec, Szwecji, Austrii. Relatywnie niski udział eksportu w PKB odnotowują kraje Południa Europy: Włochy, Francja, Hiszpania, Portugalia, jest to 28–36 proc. Wskaźniki te są ważne z punktu widzenia dalszych analiz, określają bowiem wielkość tzw. sektorów tradable i nontradable.

O zaawansowaniu technologicznym eksportu świadczy kolejny indeks, to jest bezpośrednia wartość dodana eksportu (WITS Comtrade–2020). Wskaźnik ten w latach 2004–2019 wykazywał następujące tendencje. W krajach centrum, z wyjątkiem Francji, odnotowano wzrost indeksu na poziomie 30–40 proc. W krajach semiperyferyjnych dynamika wyniosła poniżej 30 proc. (Grecja obniża wskaźnik o 19 proc.). W krajach peryferyjnych dynamika bardzo wysoka (np. Polska 115 proc.), pamiętać jednak należy, że gospodarki te startowały z bardzo niskiego poziomu.

Biorąc pod uwagę poziom sald rachunków obrotów bieżących, to obserwujemy tu bardzo ciekawe zjawisko. W połowie pierwszej dekady XXI w. w krajach Południa Europy nastąpiła radykalna poprawa sald C/A. Zbiegło się to w czasie z eksplozją ujemnych sald w systemie Target 2, które systematycznie narastały. W marcu 2023 r. najwyższe saldo ujemne miały Włochy ca 685 mld euro, Hiszpania – 446 mld, Grecja – 115 mld, Portugalia – 66 mld. Niemcy miały saldo dodatnie w wysokości 1100 mld euro. Przedstawione dane nie pozostawiają wątpliwości – salda rachunków bieżących są zniekształcone działaniem Target 2.

Należy zatem zwrócić uwagę na następujące fakty:

- kraje semiperyferyjne to bez wyjątku członkowie strefy euro,

- jest to grupa najbardziej zadłużonych gospodarek w UGW,

- państwa te charakteryzują się niższą efektywnością procesów ekonomicznych.

Przyczyny polaryzacji gospodarek w strefie euro

Dla wyjaśnienia opisanych procesów można wykorzystać zmodyfikowaną koncepcję tzw. „hipotezy wydajnościowej” Samuelsona-Balassy (Janusz Bilski, „Międzynarodowy System Walutowy”, PWE 2006), adaptując ją dla obszaru jednowalutowego.

Gospodarki państw UGW składają się z dwóch sektorów tradable i non-tradable. Sektor non-tradable produkuje towary i usługi na rynek wewnętrzny, nie jest wystawiony na działanie konkurencji zewnętrznej. Charakteryzuje się niższą wydajnością pracy niż tradable, towarzyszy temu wzrost cen i płac. Powoduje to, że rentowność sektora utrzymuje się na wysokim poziomie.

Opisane zjawiska umożliwiają powstanie przeszacowanego kursu realnego (nie nominalnego). Duży udział sektora non-tradable w PKB powoduje przeszacowanie kursu realnego w całej gospodarce. Zjawisko to występuje w krajach południa Europy. Dodatkowo wysoka rentowność powoduje alokację zasobów w sektorze non-tradable. W krajach północy Europy (Niemcy, Holandia) mają miejsce odwrotne procesy, inwestycje są lokowane w sektorach nowoczesnych – tradable (Alberto Alesina, Guido Tabellini & Francesco Trebbi, l. „Is Europa an Optimal Political Area?”, „NBER Working Paper Series” no 23325, 2017).

Zjawisko to powoduje powiększanie się luki technologicznej między Południem a Północą strefy euro. Oczywistą konsekwencją jest słaby wzrost, narastanie długu publicznego, utrata konkurencyjności międzynarodowej. Potwierdzają to liczne badania. Wyniki różnią się na ogół siłą oddziaływania przeszacowanego kursu walutowego. To zrozumiałe, analizy dotyczyły różnych grup państw (w tym euro), różnych okresów, odmienna była niekiedy metodologia. Bardzo istotny wpływ miały wielkość sektora non-tradable oraz skala różnic w wydajności pracy między sektorami. To nie są łatwe badania, analizowane są impulsy gospodarcze o niskiej częstotliwości – trudne do identyfikacji. Dopiero w długich okresach kumulatywne zmiany pokazują polaryzacyjny charakter procesów. Problem wpływu przeszacowanego realnego kursu walutowego na gospodarkę był również badany przez instytucje unijne (np. „ECB Working Paper Series”, No 2018, November 2017). Wnioski nie są zbyt radykalne, to zrozumiałe racje ekonomiczne przegrywają z ambicjami politycznymi. Widać coraz wyraźniej, że unia walutowa to nie jest projekt gospodarczy – to jest wehikuł, który ma przekształcić Wspólnotę w quasi-federację (J. Bilski, „Plany reformy strefy euro – analiza porównawcza”, „Ekonomista” nr 6, 2021).

Co z tego wynika dla Polski? Wprowadzenie euro jest niebezpieczne z ekonomicznego i politycznego punktu widzenia. Polska gospodarka jest jeszcze niedojrzała, różnice technologiczne, rozwój systemu finansowego, poziom konkurencyjności wymagają przyspieszonej modernizacji. Nasza gospodarka wychodzi dopiero z rozwoju zależnego, potrzebny jest czas. Warunkiem niezbędnym emancypacji ekonomicznej Polski jest utrzymanie wysokiego poziomu elastyczności rynków i mechanizmów rynkowych. Szczególną rolę odgrywa tu niezależna polityka pieniężna i możliwość zmian kursu walutowego. Sprawnie działający kanał dostosowań nominalnego kursu walutowego pozwala uniknąć powstawania zakłóceń między kursem realnym a nominalnym. Dodatkowo płynny kurs jest ważnym instrumentem polityki gospodarczej kraju.

prof. dr hab. Janusz Bilski – emerytowany pracownik Uniwersytetu Łódzkiego