Wzrost produkcji, ale obawy o popyt na nowe samochody

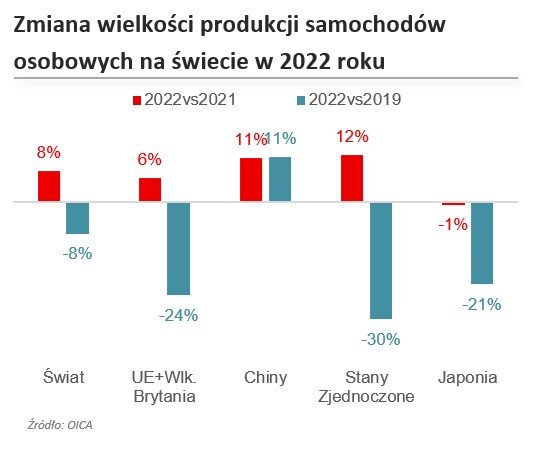

- W 2022 roku produkcja samochodów osobowych łącznie w UE i Wielkiej Brytanii wrosła o 6% rok do roku. To dobry wynik, jednak to nadal 24% mniej niż produkowano przed pandemią, tzn. w 2019 roku.

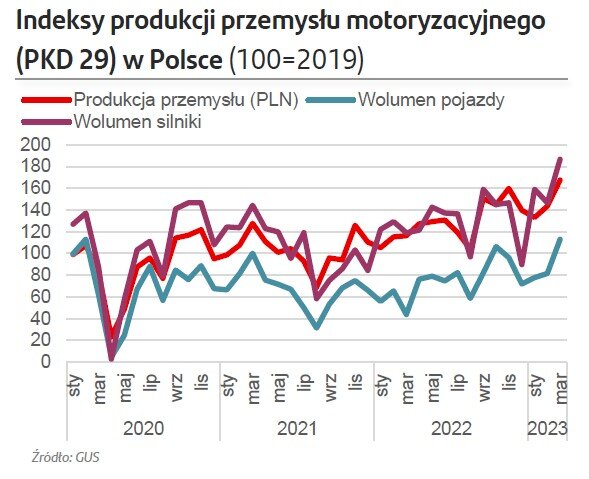

- W ubiegłym roku produkcja sprzedana przemysłu motoryzacyjnego w Polsce wzrosła o 25% uzyskując rekordowe 207 mld PLN (+29% vs 2019 rok). W I kwartale 2023 roku sprzedaż była większa o 32% r/r.

- Coraz większy udział w produkcji i sprzedaży zyskują samochody z napędami alternatywnymi. W Niemczech na przełomie roku udział pojazdów elektrycznych (BEV i PHEV) w produkcji wyniósł około 30%. Pod koniec 2019 roku było to 5-6%.

W ubiegłym roku produkcja samochodów osobowych na świecie wrosła o 8% rok do roku. Wydaje się to niezłym wynikiem, ale trzeba pamiętać, że jesteśmy nadal na poziomach niższych niż przed pandemią (8% mniej niż w 2019 roku). W Europie w 2022 roku nastąpił niewielki spadek o 1% (-27% vs 2019), ale UE wraz z Wielką Brytanią zanotowały wzrost o 6% (-24% vs 2019). Wciąż widoczne jest zróżnicowanie pomiędzy poszczególnymi krajami w Europie, które są największymi producentami aut. Słowacja, mimo spadku o 3%, była relatywnie blisko poziomów z 2019 roku – spadek to 10%. Dla porównania, w Niemczech wolumeny uległy zwiększeniu o 12%, ale nadal były 25% poniżej wyniku sprzed pandemii. Z drugiej strony we Francji i Wielkiej Brytanii produkcja była o około 40% niższa niż przed pandemią COVID-19.

Wśród przyczyn były różnice w ograniczeniach w dostępności surowców i półproduktów dla poszczególnych koncernów samochodowych, ale też polityki koncernów preferujące określone marki i modele. Koniec 2022 roku i pierwsza część 2023 roku stały pod znakiem zwiększania wielkości produkcji dzięki poprawie dostaw materiałów produkcyjnych. W okresie styczeń-kwiecień tego roku produkcja w Niemczech poprawiła się o 35% r/r, jednak nadal był to poziom o 13% niższy niż w tym samym okresie 2019 roku. Co warto zauważyć, kwiecień był dwunastym miesiącem z rzędu poprawy produkcji w Niemczech w ujęciu r/r. Natomiast zakłady w Czechach wytworzyły 29% r/r więcej pojazdów osobowych, zbliżając się do wolumenu z 2019 roku (spadek wynosił -5%).

- Coraz większy udział w produkcji i sprzedaży zyskują samochody z napędami alternatywnymi. W Niemczech na przełomie roku udział pojazdów elektrycznych (BEV i PHEV) w produkcji aut osobowych oscylował wokół 30%. Dla porównania – pod koniec 2019 roku stanowiły one 5-6% wolumenu. Uwagę zwraca spadek udziału po wzroście produkcji ogółem od końca 2022 roku, co można uznać za potwierdzenie stosowania przez koncerny samochodowe polityki wypychania na rynek drogich modeli w warunkach ograniczonej podaży i niższego naturalnego popytu po wzroście podaży. W Europie udział napędów alternatywnych w rejestracjach samochodów osobowych wzrósł do 49%, w tym z wtyczką do 23%, a w pełni elektrycznych do 14%. Udział aut wyposażonych w silnik benzynowy spadł do 37%, a diesla do 14,5% - wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Według prognoz analityków branżowych produkcja i sprzedaż pojazdów w Europie w 2023 roku powinny wzrosnąć. Na przestrzeni pierwszych miesięcy roku dokonywano korekt prognoz w górę, co było rezultatem rosnącej produkcji pojazdów. Na przykład w maju S&P zakładało wzrost wielkości produkcji pojazdów lekkich o 7,7%, podczas gdy w grudniu ubiegłego roku przewidywano wzrost o 6,4%. W kwietniu VDA podniosło swoje przewidywania dla sprzedaży samochodów osobowych do +7% z +5% oczekiwanych w styczniu. Z kolei LMC Automotive w maju szacowało, że sprzedaż aut osobowych w Europie Zachodniej zwiększy się o 8,5% (w styczniu zakładano +7,8%).

Jednym z głównych ryzyk dla tych prognoz są niskie poziomy zamówień na nowe samochody. W Niemczech od sierpnia ubiegłego roku oscylują wokół 80% poziomów 2019 roku. Rosnąca ostatnio produkcja znajdowała zbyt z uwagi na wysoki portfel zamówień, który jednak szybko się kurczy.

Obawy o popyt

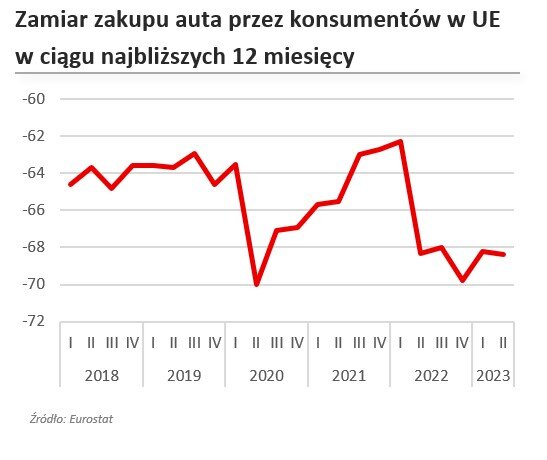

Wbrew wzrostom produkcji i rejestracji pojazdów osobowych w Europie, popyt był relatywnie słaby. Wskaźniki nastrojów ekonomicznych ESI dla UE pod koniec 2022 roku był na poziomie z końca 2020 roku. Od tego momentu nastąpiła stabilizacja na nieco wyższych poziomach, która może zwiastować odwrócenie trendu w nastrojach nabywców. Podobnie zachowywała skłonność unijnych konsumentów do zakupu samochodu na przestrzeni najbliższych 12 miesięcy.

Nastroje konsumentów potwierdzały dane rzeczywiste. Zamówienia napływające do niemieckich producentów samochodów od połowy 2021 roku były w trendzie spadkowym, a od końca 2022 roku oscylowały wokół 80% wielkości sprzed pandemii. Rosnąca od końca ubiegłego roku produkcja miała zapewniony zbyt dzięki rekordowo wysokiemu portfelowi zamówień. W połowie 2022 roku portfel producentów samochodów w Niemczech był dwukrotnie większy niż w 2019 roku.

- Wzrost produkcji przy spadku bieżących zamówień spowodował spadek portfela zamówień w marcu 2023 roku do poziomu 150% wielkości z 2019 roku. Jeśli te tendencje się utrzymają, na przestrzeni najbliższych miesięcy może dojść do zupełnego skurczenia się portfela, a w dalszej kolejności do ograniczania produkcji na skutek niskiego popytu. Wśród czynników dławiących popyt były rosnące ceny aut. Same wskaźniki cen producentów nie do końca odzwierciedlają zmiany cen dla nabywców końcowych.

Z uwagi na przewagę popytu ceny u dealerów zazwyczaj nie podlegały negocjacjom. Do tego producenci oferowali większą dostępność modeli droższych, choćby wyposażanych w napędy alternatywne – dodaje Radosław Pelc.

Polska produkcja w silnym trendzie wzrostowym

Zgodnie z trendem w całej Europie podążała produkcja w Polsce. W ubiegłym roku produkcja sprzedana przemysłu motoryzacyjnego wzrosła o 25% uzyskując rekordowe 207 mld PLN (+29% vs 2019). W I kwartale 2023 roku sprzedaż była większa o 32% r/r. W ubiegłym roku wyprodukowano 484 tys. pojazdów, tj. o 11% więcej niż rok wcześniej, ale o 26% mniej wobec roku 2019. Pierwszy kwartał tego roku również stał pod znakiem wyraźnego wzrostu (+65% r/r). Rósł także wolumen wytwarzanych silników - w 2022 roku o 23% do prawie 2 mln sztuk (+29% vs 2019), a w I kwartale tego rok o kolejne 33% r/r (+70% vs I kw. 2019).

W 2022 roku wartość eksportu części motoryzacyjnych (bez baterii) z Polski wzrosła o 19% do 14,3 mld EUR. Polska kontynuowała umacnianie swojej pozycji w Europie – jej udział w imporcie części przez kraje UE z innych krajów UE wzrósł o 0,6 pkt. proc. do 10,5% (8,6% w łącznym imporcie przez kraje UE). Największą dynamikę wzrostu udziału Polski zanotowały Francja (+29%, tj. z 7,1% w 2021 r. do 9,1%), Hiszpania (+11%, tj. 5,3% do 5,9%) i Niemcy (+6,6%, tj. z 14% do 14,9%).

Numerem jeden w eksporcie części stały się baterie. W 2022 roku wyeksportowano z Polski baterie o wartości 8,3 mld EUR, tj. o 25% więcej wobec 2021 roku i jedenastokrotnie więcej wobec 2018 roku. Mimo wzrostu, udział Polski w imporcie wewnątrzwspólnotowym przez kraje UE spadł z 40% w 2021 r. do 31%, a w imporcie ogółem przez kraje UE z 23% do 15%. Głównymi przyczynami były rozpoczęcie i zwiększenie produkcji przez fabryki baterii zlokalizowane w innych krajach UE, napędzane rosnąca produkcją pojazdów elektrycznych.

Walka o poprawę rentowności

Trwająca od 2021 ograniczona produkcja pojazdów i rosnące koszty produkcji doprowadziły do spadku rentowność producentów zlokalizowanych w Polsce. Wielu dostawców producentów części podnosiło ceny o kilkadziesiąt procent, podczas gdy sami producenci części średnio o kilka procent.

Ostatnie miesiące 2022 roku można uznać za udane dla producentów części. Rosnąca produkcja na pierwszy montaż, wciąż wysoki popyt w segmencie części zamiennych, spadek niektórych kosztów, a także szybszy wzrost cen przełożyły się na poprawę wyników. Producenci zlokalizowani w Polsce w II połowie roku zwiększyli rentowność na poziomie wyniku operacyjnego do 4,4% wobec 1,5% w II połowie 2021 roku. Był to wynik również lepszy w porównaniu do lat 2018-2020. Biorąc pod uwagę wzrosty produkcji aut w pierwszych miesiącach bieżącego roku, można zakładać, że wyniki w I kw. będę również dobre.

Istotną kwestią była rosnąca dynamika cen od połowy 2022 roku, co odzwierciedlało stopniowe renegocjowanie kontraktów z obiorcami. Z jednej strony słabe wyniki dostawców części na skutek niskich wolumenów i wysokich kosztów, z drugiej zaś wysokie rentowności uzyskiwane przez większość europejskich koncernów samochodowych mogły zwiększać skłonność tych ostatnich do akceptowania podwyżek. Co prawda w 2022 roku odsetek rentownych producentów części nie uległ poprawie (72%), ale wzrósł udział przychodów podmiotów rentownych, po dwóch latach ponowie był wyższy od udziału rentownych producentów w populacji. Pokazuje to, że dużym producentom udało się wyraźnie poprawić wyniki.

Dostępność materiałów poprawia się

Po zawirowaniach związanych z wybuchem wojny na Ukrainie sytuacja z dostępnością szeroko pojętych materiałów do produkcji motoryzacyjnej zaczęła ulegać stopniowej poprawie. Od końca ubiegłego roku była na tyle dobra, że przełożyła się na wyraźna poprawę produkcji pojazdów w Europie. W Polsce odsetek podmiotów z przemysłu motoryzacyjnego wskazujących na niedobór materiałów produkcyjnych jako barierę działalności spadł z okolic 50% w II kw. 2022 r. do 30% na koniec I kwartału br. W Niemczech odsetek producentów motoryzacyjnych zgłaszających problemy w dostawach istotnych surowców i komponentów zmalał odpowiednio

z 90% do 70%. Z jednej strony widać trend poprawy zapewniający przyspieszenie produkcji pojazdów, z drugiej zaś nadal spore problemy w dostawach, zatem wciąż duży potencjał do poprawy. Jeśli jednak tendencja się utrzyma, to niebawem może dojść do sytuacji, w której ograniczenie produkcji może być po stronie popytu. Od początku tego roku poziomy produkcji pojazdów są wyższe niż bieżące zamówienia napływające do niemieckich producentów samochodów, porównując te wielkości do poziomów z 2019 r.

kontakt dla mediów

Biuro Prasowe

biuro.prasowe@santander.pl

Monika Nowakowska

monika.nowakowska@santander.pl

tel: 22 586 80 40

informacje o firmie

kontakt dla mediów

Biuro Prasowe

biuro.prasowe@santander.pl

Monika Nowakowska

monika.nowakowska@santander.pl

tel: 22 586 80 40