Co to jest windykacja polubowna i dlaczego powinien to wiedzieć nie tylko każdy dłużnik?

Jak wynika z danych KRD[1], łączne zadłużenie konsumentów-multidłużników, czyli osób, które mają zaległe zobowiązanie wobec co najmniej 3 wierzycieli, wynosi już 22,3 mld zł. Co więcej, w czasie 3 lat ich nieuregulowane należności zwiększyły się o 1,2 mld zł. Niespłacone zobowiązania wszystkich Polaków[2] wynoszą obecnie aż 47,8 mld zł. Mowa o 2,4 mln osób, które na co dzień żyją z długiem. Prawdopodobnie wśród nich jest grupa, która mogłaby pozbyć się swoich problemów finansowych, gdyby nie… unikała kontaktu z windykatorem! Zadłużeni konsumenci zachowują się w ten sposób, ponieważ bardzo często nie są świadomi, jaką pomoc mogą otrzymać od firmy windykacyjnej. Dla sprawiedliwości należy przyznać, że mają utrudniony dostęp do tej wiedzy. W mediach nadal brakuje rzetelnych informacji na temat mechanizmów windykacji polubownej, za to niestety podtrzymywany jest wizerunek „złego” windykatora, a to szkodzi dłużnikom. W rzeczywistości nawiązanie relacji z taką osobą i skorzystanie z proponowanych rozwiązań pomaga wyjść na finansową prostą i cieszyć się z życia bez kuli u nogi, którą jest np. niespłacany tygodniami kredyt czy pożyczka. Co trzeba wiedzieć o windykacji i roli windykatora? O tym Intrum w kolejnej części swojego cyklu poradnikowego pt. „Ogarniam finanse”. Nie tylko dla zadłużonych!

Każdy może stać się dłużnikiem

W naszym kraju przybywa nierzetelnych dłużników, czyli osób, które mają problem z terminową spłatą swoich zobowiązań finansowych. W zahamowaniu tej tendencji z pewnością nie pomaga korona-kryzys. Jak wynika z danych Intrum[3], pandemia zmniejszyła dochody aż 45 proc. konsumentów w naszym kraju, co w praktyce oznacza, że niestety część osób z tej grupy będzie musiała się zadłużyć, by zdobyć środki na bieżące finansowanie swoich potrzeb. W sięganiu po takie wsparcie nie ma nic złego, jeżeli jednak zaciągnięty kredyt czy pożyczka nie są spłacane na czas, wtedy pojawiają się problemy. Jeżeli taka sytuacją trwa przez dłuższy okres, o należność zaczyna upominać się wierzyciel i prawdopodobne, że na swojej drodze spotkamy windykatora.

– To oczywiście nie są wszystkie przypadki, w których możemy mieć problem z zaległym długiem. Co więcej, w stosunkowo łatwy sposób możemy stać się dłużnikiem, nawet o tym nie wiedząc – zaznacza Elżbieta Uklejewska, ekspert Intrum. – Wystarczy przeoczony mandat lub niespłacona rata za telefon czy komputer kupiony wiele miesięcy temu. Zaległość początkowo nie musi być wysoka, jednak niespłacana przez dłuższy czas, może prowadzić do sporego zadłużenia, którym zainteresuje się w końcu wierzyciel lub firma windykacyjna, starająca się w jego imieniu odzyskać należność[4].

Przez „przypadek”, z powodu utraty pracy, choroby uniemożliwiającej zarobek czy innego losowego zdarzenia – dłużnikiem może stać się prawie każdy. Dlatego warto wiedzieć, co leży w kompetencjach windykatora i jak wygląda kontakt z taką osobą, bo wokół tych tematów istnieje wiele mitów, które szkodzą przede wszystkim samym zadłużonym.

Windykacja polubowna – prosta droga do rozpoczęcia życia wolnego od długów!

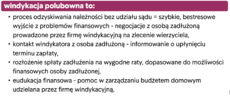

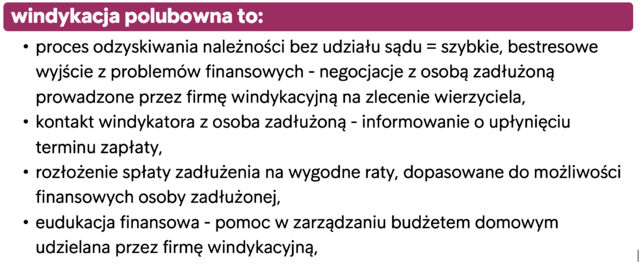

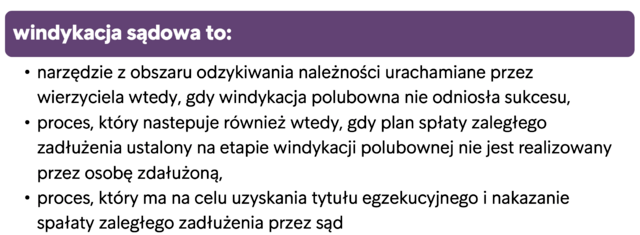

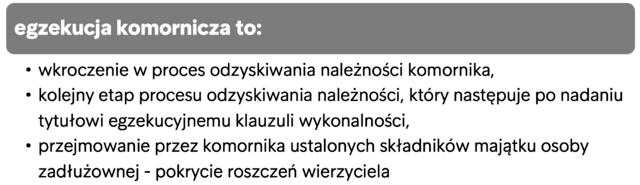

Niesienie pomocy zadłużonym konsumentom w wyjściu z długów, to obok dbania o płynność finansową przedsiębiorstw drugi kluczowy aspekt działania firm windykacyjnych. Uczestniczą one w procesie odzyskiwania należności, który można podzielić na windykację polubowną i windykację prawną. Ta druga z kolei dzieli się na windykację sądową i komorniczą egzekucję długów. Co kryje się pod każdym z tych pojęć?

– Najważniejsza wiadomość dla każdej osoby mającej problemy finansowe – kiedy otrzymujemy pierwszy list, telefon czy nawet sms-a od firmy windykacyjnej, to dobra wiadomość! Dlaczego? Taki kontakt oznacza, że sprawą zaległego długu nie zajął się jeszcze sąd, a wierzyciel chce polubownie rozwiązać kwestię niespłaconego zobowiązania. Dlatego nie warto unikać kontaktu z windykatorem. Taką osobę należy traktować jako negocjatora, pośrednika w kontaktach między podmiotem, który chce odzyskać swoje pieniądze, a zadłużonym „Kowalskim” – wyjaśnia Elżbieta Uklejewska, ekspert Intrum.

Windykator dysponuje odpowiednią wiedzą, narzędziami oraz możliwościami – takimi jak np. rozłożenie spłaty zadłużenia na raty dopasowane do sytuacji finansowej dłużnika – które pozwalają w bezpieczny sposób wyjść z długów i wieść dalsze życie już bez problemów finansowych. Windykator pomaga porozumieć się obu stronom „sporu”, czyli wierzycielowi i dłużnikowi bez udziału sądu – to sedno windykacji polubownej.

Rolą windykatora jest wyjaśnienie osobie zadłużonej powodów windykacji, negocjowanie z nią warunków spłaty oraz przekazanie wszelkich informacji dotyczących zaległości tak, by jak najszybciej pomóc jej spłacić zobowiązanie. Ponadto windykator może także podpowiedzieć, co robić, by zapobiec podobnym kłopotom w przyszłości.

– Jeżeli więc wierzyciel wyciąga „pomocną dłoń” w postaci udziału firmy windykacyjnej, to warto skorzystać z tej pomocy. Polubowne rozwiązanie problemu dotyczącego zaległego długu pozwala uniknąć dodatkowego stresu i co równie istotne – kosztów – związanych z dalszymi krokami odzyskiwania należności. Mowa w tym przypadku o procesie sądowym, który będzie konsekwencją braku podjęcia dialogu przez zadłużoną osobę – dodaje Elżbieta Uklejewska, ekspert Intrum.

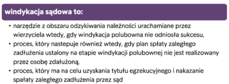

Kiedy polubowne odzyskanie środków nie jest możliwe, wierzyciel kieruje sprawę na drogę sądową.

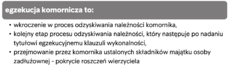

Sądowa egzekucja długów, czyli co może komornik

Skierowanie sprawy do sądu przez wierzyciela ma na celu uzyskanie tytułu egzekucyjnego (wyrok, nakaz zapłaty). Co w tym przypadku jest ważne – po zakończonym postępowaniu spłata zaległego zadłużenia jest nakazana przez sąd. Warto jednak zaznaczyć, że i na tym etapie procesu odzyskiwania należności możliwe są negocjacje z wierzycielem. Jeżeli jednak osoba zadłużona nadal będzie uchylać się od zapłaty zobowiązania, wierzyciel (lub firma windykacyjna w jego imieniu) może wystąpić do sądu o nadanie tytułowi egzekucyjnemu klauzuli wykonalności. Gdy to staje się faktem, wierzyciel zwraca się do komornika z prośbą o wszczęcie egzekucji komorniczej.

Każde działanie egzekucyjne musi posiadać podstawę, bez niej egzekucja nie może zostać wszczęta. Jest nią tytuł wykonawczy, czyli np. prawomocny wyrok sądu zaopatrzony w klauzulę wykonalności. Dodatkowo, komornik musi doręczyć dłużnikowi postanowienie, w którym znajdują się informacje o wszczęciu egzekucji – te najważniejsze to: oznaczenie orzeczenia sądowego, sposób egzekwowania długu oraz pouczenie o możliwości zaskarżenia wydanego postanowienia, wraz z określeniem sposobu i terminu, w którym osoba zadłużona może tego dokonać.

Dla wierzyciela uruchomienie działań komornika to ostateczność, bo jemu także zależy na polubownym odzyskaniu należności. Dlatego nierzadko przed tym krokiem stara się raz jeszcze podjąć negocjacje z osobą zadłużoną. Jeżeli nie odnoszą one sukcesu, komornik zajmuje składniki majątku osoby zadłużonej (kwestia ta jest w każdym przypadku ustalana indywidualnie), by pokryć roszczenia wierzyciela.

– Nie warto dopuszczać do rozwoju takiego „czarnego scenariusza”, bo wtedy tracimy kontrolę nad swoją sytuacją finansową. Brak kontaktu i prowadzenia negocjacji z wierzycielem, a w praktyce bardzo często z firmą windykacyjną, na wcześniejszych etapach sprawia, że musimy spłacać zadłużenie w takiej formie, jaką nakazał nam sąd. Komornik działa na podstawie tytułu egzekucyjnego, a to oznacza, że praktycznie nie ma już szans na „dogadanie się” z wierzycielem, co jest przede wszystkim możliwe w trakcie windykacji polubownej. Im szybciej podejmiemy działania, które doprowadzą do spłaty zaległego zadłużenia, tym prędzej staniemy się ponownie prawowitymi uczestnikami rynku finansowego. Rzadko pamiętamy o tym, że dług to nie tylko problem finansowy, który musimy rozwiązać. To również wpisanie przez wierzyciela na „czarną listę” dłużników, co z kolei utrudnia w przyszłości zaciągnięcie pożyczki, kredytu czy nawet dokonania zakupów na raty – zauważa Elżbieta Uklejewska, ekspert Intrum.

Pierwszy kontakt z windykatorem – co warto wiedzieć

Co robić w sytuacji, kiedy otrzymamy list od firmy windykacyjnej? Przede wszystkim nie panikować! W takim piśmie znajdziemy podstawowe informacje dotyczące zaległego długu, czyli m.in.: kwotę, którą należy spłacić, termin płatności i rachunek bankowy, na który powinniśmy wpłacić pieniądze, dlatego należy je uważnie przeczytać. Tym bardziej, że z dokumentu dowiemy się, jakie jest pochodzenie naszego długu (np. czy jest to zaległa faktura za prąd, czy nieopłacona rata kredytu). Po zapoznaniu się z informacjami zawartymi w liście skontaktujmy się z firmą windykacyjną, bo jej zadaniem jest wyjaśnienie sprawy i pomoc w znalezieniu najlepszego rozwiązania.

Rozmowa z windykatorem pozwoli nam także rozwiać wszelkie ewentualne wątpliwości związane z naszym zadłużeniem. O co warto zapytać?

– Zapytajmy np., ile wynoszą odsetki od naszej nieuregulowanej należności i w jaki sposób są dalej naliczane, a także o to, jakie mamy możliwości wyjścia z trudnej sytuacji, w której się znaleźliśmy. Na jaki okres możemy rozłożyć spłatę zadłużenia i czy ten plan będzie zadowalał wierzyciela. Najgorsze, co możemy zrobić, to unikać kontaktu z przedstawicielem firmy windykacyjnej. W ten sposób nie tylko pozbawiamy się możliwości negocjowania warunków spłaty zadłużenia, ale także powiększamy dług, co w konsekwencji może grozić postępowaniem sądowym i egzekucją komorniczą. Niespłacone należności narastają, a problem – pozostaje nierozwiązany – radzi Elżbieta Uklejewska, ekspert Intrum.

[1] Krajowy Rejestr Długów, Multidłużnik to nie multimilioner, czerwiec 2021.

[2] Chodzi o osoby wpisane do KRD.

[3] Intrum, European Consumer Payment Report 2020, listopad 2020.

[4] Firma windykacyjna może kontaktować się z osobą zadłużoną na prośbę wierzyciela pierwotnego lub we własnym imieniu, kiedy przejmuje (kupuje) dług od wierzyciela pierwotnego i sama staje się wierzycielem. Materiał dotyczy tego pierwszego przypadku.

kontakt dla mediów

Maksymilian Szer

m.szer@lightscape.pl

tel: +48 601 918 408

tel: +48 601 918 408

Katarzyna Bil

k.bil@lightscape.pl

tel: +48 731 439 999

tel: +48 731 439 999

Seweryn Pertkiewicz

s.pertkiewicz@lightscape.pl

tel: +48 531 444 469

tel: +48 531 444 469

informacje o firmie

kontakt dla mediów

Maksymilian Szer

m.szer@lightscape.pl

tel: +48 601 918 408

tel: +48 601 918 408

Katarzyna Bil

k.bil@lightscape.pl

tel: +48 731 439 999

tel: +48 731 439 999

Seweryn Pertkiewicz

s.pertkiewicz@lightscape.pl

tel: +48 531 444 469

tel: +48 531 444 469